安卓设备的全新安全措施

来自非手机官方应用商店的应用程序或含恶意软件,請小心提防。由2024年2月26日起,安卓版本的香港汇丰流动理财应用程序将推出全新安全措施,以保护您免受恶意软件侵害。了解更多。

我们通过使用Cookie以评估您在我们网站的使用情况,为您提供最好的网站体验。如果你继续浏览本网站,即表示您接受我们使用Cookie来收集数据。了解更多

2024年12月9日

良好的经济表现会否导致政治劣势?法国近期的局势发展便是好例子之一。国际货币基金组织预测显示,法国的公共财政正走向不可持续,预期到了2030年底,债务比率将达到国内生产总值近130%。但由于法国议会分裂为三个集团,寻求解决方案的政治意向有限。法国总理巴尼耶因其提出的600亿欧元财政预算整合而迅速下台。

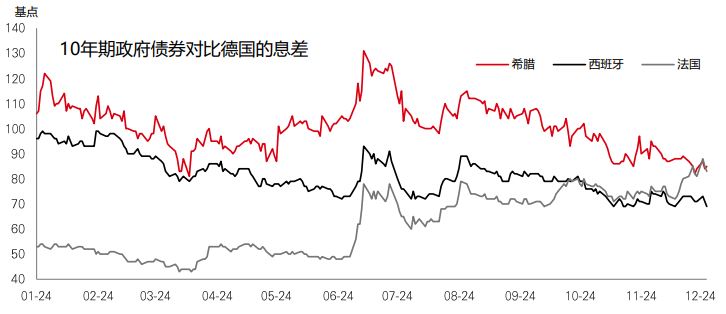

受政治僵局影响,法国10年期政府债券对比德国的息差有所上升,目前高于西班牙和葡萄牙。但这并不代表危机迫在眉睫。以金融界的说法,这有别于“特拉斯时期”。法国的息差未有像2022年9月的英国债券般急升,当时首相特拉斯提出财政预算,其中包括大规模地于没有资金支持下减税,导致债务可持续性恶化。反观法国暂时尚未提出类似措施。

市场对法国上周的事件反应乐观。这反映与2022年相比,现时的经济实况更佳:通胀持续回落、央行降息,且环球增长造好。欧洲央行亦透过传导保障工具(TPI),在附带条件下为欧元区的反常市场动态提供最终支持。因此,虽然政局发展需要监察,且欧元区核心和非核心之间的区别日趋模糊,但这可能是慢性的问题,而非新危机的开端。

一些地区的通胀仍然居高不下,加上进取的财政政策,令投资者合理地预期2025年的降息周期幅度将较浅。央行抵御经济和市场免受不利冲击影响的能力(即“美联储支持”)似乎有限。

我们认为众多另类资产类别可提供吸引方案。例如在过去三年,对冲基金与股票的相关性一直偏低。这正值利率较高和股票回报分散度较高的时期,一般这样的情况会利好对冲基金的“选股”策略。这与2010年代形成鲜明对比,当时利率处于历史低位,推动绝大部分股票同步上扬。在2025年,于不确定性增加和市场波动的环境,或会使分散度保持高企。对于拥有大量未动用现金结余的对冲基金,较高的利率将会进一步令其潜在总回报提高。

投资价值及其任何收益可升可跌,投资者可能无法收回最初投资的金额。过去表现不能预测未来回报。仅供参考,不应视为投资特定国家、产品、策略、行业或证券的建议。所表达的任何观点均截至编制为止,如有更改,恕不另行通知。所提供的任何预测、预计或目标仅供参考,概非任何形式保证。多元化并不能确保盈利或防止亏损。

数据源:汇丰投资管理。Macrobond及彭博。数据截至2024年12月6日(英国时间上午7时30分)。

除非由现时至新年期间出现重大冲击,否则美股在2024年的表现将领先全球。这对许多人来说并不意外,因今年经济成功达致软着陆、利润增长反弹、且人工智能开始发挥其巨大潜力。但2025年我们将走向何方?

我们认为美国市场可望继续向好。减税和放宽监管的前景可让美国经济韧力锦上添花。即使目前预期约15%的2025年每股盈利增长似乎稍为乐观,但利润增长可望保持强劲。

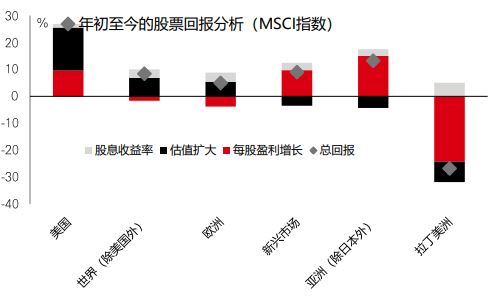

不过,一个重要挑战是估值。据年初至今的股票回报分析显示,美股今年上涨的主因是市盈率扩张,这有别于新兴市场(尤其是亚洲)由利润和股息推动股市上行。这让美股的12个月远期市盈率达到22.0倍,远高于过去10年18.6倍的平均值。美国估值过高及全球利润增长「扩大」,促使我们需要将目光投向近期赢家以外的选择。

欧洲股市2024年初开局良好,但自夏季起一直缺乏动力,对比之下美股表现遥遥领先。年初至今,欧洲股市跟美国股市的相对表现是近50年来最差。

欧洲各地投资者的悲观气氛并不令人意外。依赖出口的地区受到环球贸易增长疲弱、中国需求回软及中国低成本汽车制造商的竞争所拖累。德国财富500强公司今年宣布裁员逾60,000人,预期更多行动将陆续有来。除了经济消息欠佳外,区内的政治局势亦似乎令人忧心。

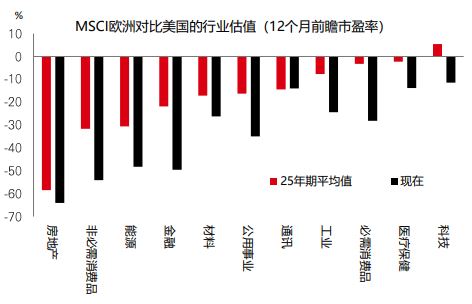

结果造成欧洲市场现时似乎非常廉宜。MSCI欧洲的追踪市盈率为15.3倍,对比美国为30倍。从行业层面看,消费必需品、健康护理、金融和工业的折让似乎尤其明显。因此,虽然需要谨慎行事,但亦有望出现一些估值重估,这可能会由中国再通胀带动,或政府对区内“世界级”品牌的支持所引发。欧元疲弱亦有帮助。逢低买入的投资者或可构成支持,并购和回购活动或可在2025年带来动力。

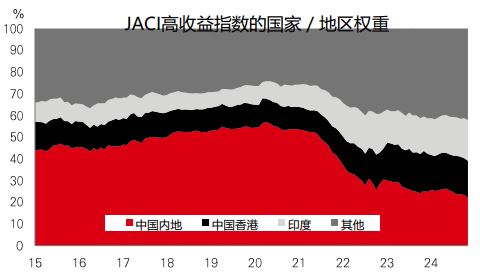

2024年是亚洲信贷市场丰收的一年,尤其是高收益债券。基准JACI高收益指数录得双位数回报。经历疫情后的市场艰难时期后,数项因素重新燃点了投资者的热情。

首先,中国的占比大减,陷入困境的房地产公司违约,并已从指数剔除。这“淘汰”过程不但使市场在地理和行业上更加多元化,平均违约率亦大为降低。现时,众多公司的资产负债表良好,且拥有轻松获取低廉融资的本地渠道。

这让该资产类别在2025年处于有利位置。与历史水平和成熟市场同类型资产类别相比,息率仍然偏高,为进一步息差压缩提供了空间。当然,中国宏观形势为需要留意的主要风险,关税亦可能造成纷扰。但多元化程度有改善(包括快速增长的印度的比重有所增加)及中国的刺激措施持续,或有助限制下行空间。

过往表现并非未来回报指标。息率水平不获保证,日后可升或可跌。仅供参考,不应视为投资特定国家、产品、策略、行业或证券的建议。所表达的任何观点均截至编制为止,如有更改,恕不另行通知。指数回报假设所有分派将再投资,并未反映费用或开支。您不能直接投资于指数。所提供的任何预测、预计或目标仅供参考,概非任何形式保证。

数据源:摩根大通、汇丰投资管理。Macrobond、彭博及Datastream。数据截至2024年12月6日(英国时间上午7时30分)。

| 重要事件及数据公布 |

数据源:汇丰投资管理。数据截至2024年12月6日(英国时间上午7时30分)。仅供参考,不应视为投资特定国家、产品、策略、行业或证券的建议。所表达的任何观点均截至编制为止,如有更改,恕不另行通知。

| 市场回顾 |

风险市场承受能力依然正面,未有受政局紧张加剧影响;美元指数表现整固。核心政府债券窄幅波动,美联储主席鲍威尔表示,美联储在步向中性政策立场的路上“可以略为更加审慎”。美股方面,标普500指数触及历史新高,但落后纳斯达克指数。道琼斯欧洲50指数上扬,法国CAC指数反弹。日经225指数走强,受机器制造商上行推动,日元兑美元则横行盘整。新兴市场股市普遍报升,其中印度Sensex指数领涨。上证综合指数和恒生指数在中国中央经济工作会议召开前夕上扬;韩国Kospi指数则因政治担忧增加而受压。商品方面,油价略升,欧佩克+(油组及其盟友)决定将逐步取消减产的计划推迟至2025年4月。金价微升,铜价上涨。 |